اندیکاتور RSI یا شاخص قدرت نسبی یک ابزار مهم در تحلیل تکنیکال است که در ارزیابی شرایط بازار استفاده میشود. این اندیکاتور در دستهی اسیلاتورها قرار دارد و سرعت و بزرگی تغییرات اخیر قیمت را اندازهگیری میکند تا شرایط اشباع خرید و اشباع فروش را ارزیابی کند. شاخص قدرت نسبی در یک نمودار خطی و در مقیاس ۰ تا ۱۰۰ نمایش داده میشود. این اندیکاتور توسط جی. ولز وایلدر جونیور معرفی شده است و در کتاب اصلی خود در سال ۱۹۷۸، به آن پرداخته است.

اندیکاتور چیست؟ + مهم ترین اندیکاتورها در تحلیل تکنیکال

فهرست محتوا

کاربرد های مهم اندیکاتور RSI

- اندیکاتور RSI میتواند تغییر روند یا اصلاح قیمت را مشخص کند.

- این اندیکاتور میتواند سیگنالهای خرید و فروش را ارائه دهد.

- از طرفی، کاربرد مهمترین آن، نشان دادن وضعیت اشباع خرید (خرید بیش از حد) و اشباع فروش (فروش بیش از حد) است.

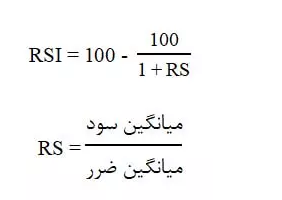

فرمول محاسبه RSI

اندیکاتور RSI ، براساس فرمول زیر محاسبه می شود:

در ادامه توضیحات، دوره زمانی اندیکاتور را 14 و تایم فریم نمودار را روزانه در نظر میگیریم؛ پس، تایم فریم اندیکاتور 14 روزه خواهد بود.

محاسبه اندیکاتور RSI

- میانگین سود: در 14 روز گذشته، قیمت روزهای مثبت را جمع کرده و نتیجه را بر عدد 14 تقسیم میکنیم.

- میانگین ضرر: در 14 روز گذشته، قیمت روزهای منفی را با هم جمع کرده و نتیجه را بر 14 تقسیم میکنیم.

- قیمت روزهای مثبت: روزهایی که قیمت بسته شدن کندل، نسبت به روز قبل افزایش داشته باشد.

- قیمت روزهای منفی: روزهایی که قیمت بسته شدن کندل، نسبت به روز قبل کاهش داشته باشد.

امروزه دیگر نیازی به محاسبه این اندیکاتور نیست؛ در کلیه پلتفرم های معاملاتی از جمله تریدینگ ویو، می توانید آن را پیدا و استفاده کنید.

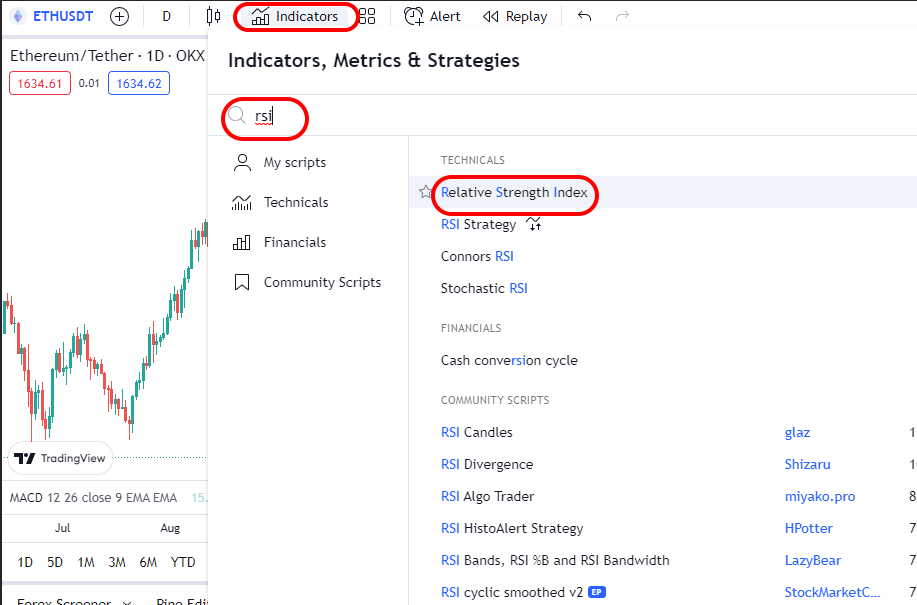

اندیکاتور RSI در Tradingview

پس از اینکه در تریدینگ ویو، نمودار مورد نظر خود را باز کردید، می توانید از نوار بالایی indicators، بخش search، RSI را جستجو و انتخاب کنید. RSI در زیر نمودار قیمت دارایی ترسیم می شود.

در تصویر بالا نحوه بارگذاری RSI را در تریدینگ ویو مشاهده می کنید.

اندیکاتور RSI و تایید روند

اندیکاتور RSI می تواند با افزایش و بالا رفتن قیمت، افزایش یابد. با کاهش قیمت نیز کاهش یابد تا به نوعی روند قیمت را تایید کند.

همانطور که در بالا نشان داده شد، RSI با افزایش تعداد و اندازه کندلهای سبز افزایش مییابد و با افزایش تعداد و اندازه کندلهای نزولی کاهش مییابد. همچنین، اگر اندیکاتور RSI برای دورههای طولانی در حالی که قیمت در یک روند صعودی قرار دارد، در منطقه اشباع خرید (بالای ۷۰) باقی بماند، این نشانگر قدرت و تایید روند است.

همچنین، این اندیکاتور میتواند برای مدت زمان طولانی در محدوده اشباع فروش باقی بماند، زمانی که قیمت در یک روند نزولی قرار دارد، به منظور تایید روند نزولی استفاده شود.

در تصویر بالا روند صعودی را مشاهده می کنید.

در تصویر بالا روند نزولی را مشاهده می کنید.

چرا اندیکاتور RSI مهم است؟

- معاملهگران میتوانند از RSI برای پیشبینی رفتار قیمت استفاده کنند.

- این اندیکاتور میتواند به معاملهگران کمک کند تا روندها و تغییر روندها را تأیید کنند.

- همچنین، میتواند به قیمت اشباع خرید و اشباع فروش اشاره کند.

- معاملهگران میتوانند از این اندیکاتور برای دریافت سیگنالهای خرید و فروش استفاده کنند.

- با استفاده از RSI، میتوان استراتژیهای معاملاتی را تأیید کرد.

سطوح مهم RSI

در حالت عادی، میتوان محدوده بالای 70 و محدوده پایین 30 را به ترتیب محدودههای اشباع خرید و اشباع فروش در نظر گرفت. اما در روندهای قوی صعودی، هنگامی که اصلاحی اتفاق میافتد، ممکن است قیمت به محدودههای 30 نرسد و به جای آن به محدودههای 50 کاهش یابد. به علاوه، در روندهای قوی نزولی نیز ممکن است قیمت هنگام اصلاح نتواند به محدودههای 70 برسد و به جای آن به محدودههای 50 افزایش یابد.

همانطور که در نمودار بالا می بینید، در طول یک روند صعودی قوی، RSI نزدیک به 50 می رسد به جای 30.

همانطور که در نمودار بالا می بینید، در طول یک روند نزولی قوی، RSI نزدیک به 50 می رسد به جای 70.

اشباع خرید و فروش در اندیکاتور RSI

اشباع خرید به وضعیتی اطلاق میشود که قیمت با سطحی بالاتر از ارزش واقعی خود معامله میشود. براساس تحلیل تکنیکال یا تحلیل بنیادی، این به معنی آن است که قیمت بیش از حد بالا است. معاملهگرانی که نشانههای اشباع خرید را مشاهده میکنند، ممکن است انتظار اصلاح قیمت یا تغییر روند را داشته باشند.

از سوی دیگر، اشباع فروش به وضعیتی اطلاق میشود که خرید با قیمتی کمتر از ارزش واقعی آن انجام میشود. معاملهگرانی که دقیقا به دنبال چنین نشانهای هستند، ممکن است انتظار اصلاح قیمت یا تغییر روند را داشته باشند و به فروش بپردازند.

به طور کلی، زمانی که مقدار اندیکاتور RSI کمتر از 30 باشد و سپس از 30 به سمت بالا بپیچد، یک سیگنال صعودی ارائه میدهد. و همچنین زمانی که مقدار اندیکاتور RSI بالای 70 باشد و سپس از 70 به سمت پایین بپیچد، یک سیگنال نزولی است. به عبارت دیگر، میتوان تفسیر کرد که مقادیر RSI 70 یا بیشتر نشانگر ورود قیمت به وضعیت اشباع خرید هستند که ممکن است برای تغییر روند یا اصلاح قیمت آماده شود. و همچنین زمانی که مقدار RSI کمتر از 30 باشد، نشانگر وضعیت اشباع فروش است که میتواند نشانگر تغییر روند یا اصلاح قیمت باشد.

در تصویر بالا مشاهده می کنید که اندیکاتور به پایین 30 رفته و سپس با شکست خط 30 به سمت بالا سیگنال صعودی را به ما داده است.

در تصویر بالا مشاهده می کنید که اندیکاتور به سمت بالا 70 رفته و سپس آن را به سمت پایین شکسته و به ما سیگنال فروش داده است.

در هر دو تصویر، تحلیلی صورت گرفته است که محدودههای حمایتی و مقاومتی قیمت را مشخص میکند. سپس برای تأیید ورود به معامله، از اندیکاتور RSI استفاده شده است. بنابراین، استفاده صرفاً از RSI برای ورود به معامله توصیه نمیشود.

همانطور که در قسمت بالاتر اشاره شد، در یک روند صعودی قوی، RSI باید به 70 یا بیشتر برسد و به ندرت زیر 30 میرود؛ در حالی که در یک روند نزولی قوی، RSI باید به ندرت از 70 بالاتر رود و به 30 یا کمتر میرسد. بنابراین، مهم است نوع و قدرت روند را در نظر بگیریم، زیرا تأییدیه ای که با استفاده از اندیکاتور دریافت میشود، ممکن است دارای خطا باشد. این خطا میتواند ریسک بالایی برای معاملهگر داشته باشد و باعث ضرر یا سود کمتری در معامله شود.

در تصویر بالا مشاهده میکنید که در نزدیکی کف قیمتی قرار داریم و اندیکاتور RSI محدوده 30 را به سمت بالا شکسته است. با این حال، به دلیل روند کلی نزولی بازار، این سیگنال خرید دارای ریسک بالایی است و ممکن است سود کمتری برای معاملهگر به همراه داشته باشد.

واگرایی در اندیکاتور RSI

واگرایی RSI زمانی رخ می دهد که قیمت در جهت مخالف RSI حرکت کند.

صعودی

در حالتی که اندیکاتور RSI کف های بالاتری ایجاد می کند و در عین حال نمودار قیمت کف های پایین تری ایجاد می کند، این می تواند نشان دهنده حرکت صعودی قیمت باشد. در واقع، این وضعیت ممکن است به معنای تحولی مثبت در بازار باشد. اگر این رویداد در محدوده اشباع فروش رخ دهد، می تواند فرصتی عالی برای ورود به یک موقعیت خرید باشد و معامله گران می توانند از این شرایط بهره ببرند.

در تصویر بالا یک واگرایی صعودی را مشاهده می کنید.

نزولی

در زمانی که اندیکاتور RSI سقف های پایین تری ایجاد می کند و در عین حال نمودار قیمت سقف های بالاتری ایجاد می کند، این می تواند نشان دهنده حرکت نزولی قیمت باشد. به عبارت دیگر، قیمت به سمت بالا پیش می رود در حالی که اندیکاتور RSI پایین می ماند.

در تصویر بالا یک واگرایی نزولی را مشاهد می کنید.

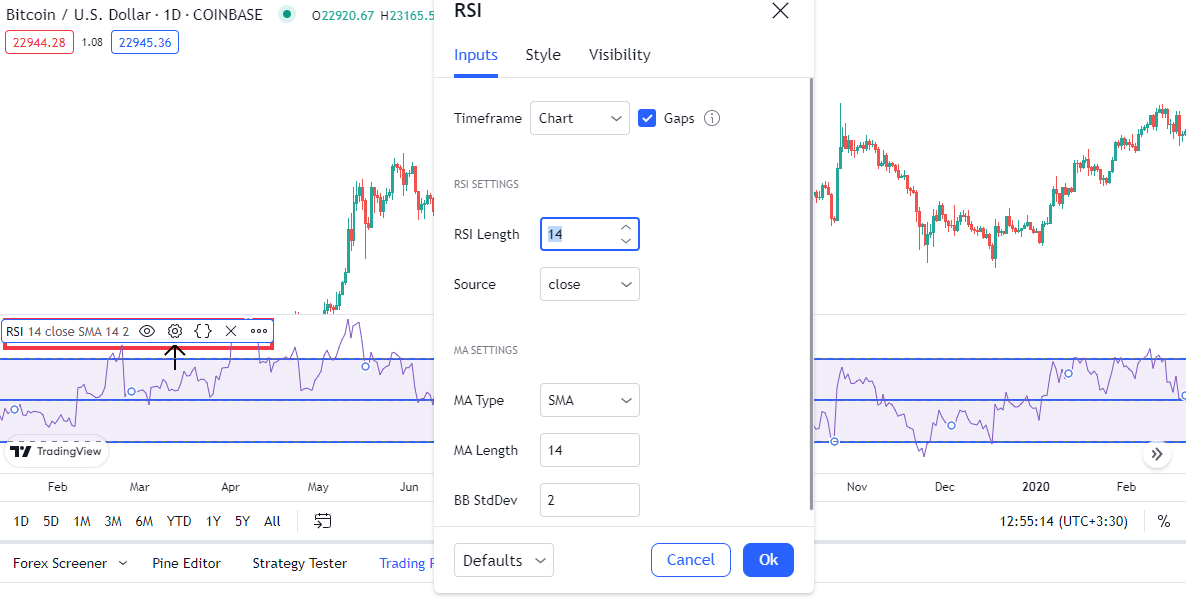

تنظیمات مناسب در معاملات اندیکاتور RSI چیست؟

برای استفاده بهینه از اندیکاتور RSI، باید آن را با تنظیمات استاندارد مناسبی که با نیازهای خود همخوانی داشته باشد، پیکربندی کنید. در این اندیکاتور، قسمتی ویژه وجود دارد که شما می توانید تنظیمات خود را در آن اعمال کنید. یکی از تنظیمات کلیدی که باید مد نظر قرار دهید، طول دوره است که به عنوان “Length” شناخته می شود. با تعیین این تنظیم، شما می توانید به راحتی تعداد کندلهای محاسبه شده را با توجه به نیازهای خود تنظیم کنید.

برای تریدهای خود در دوره زمانی کوتاه مدت، می توانید طول دوره RSI را کمتر کنید تا به تغییرات قیمت سریعتر واکنش نشان دهید. این کار ممکن است به شما کمک کند تا به معاملات با بازدهی بالاتر دست یابید. به طور معمول، استفاده از طول دوره ای در حدود ۱۴ روز به عنوان پیشفرض متداول است، اما برای تریدهای کوتاه مدت، می توانید این مقدار را کاهش دهید مثلاً به ۷ یا ۹ روز. همچنین مهم است که تنظیمات دیگری مانند سطح اشباع خرید و اشباع فروش را نیز در نظر بگیرید تا بهترین استفاده را از این اندیکاتور در تریدهای خود داشته باشید.

اگر برای اولین بار از اندیکاتور RSI در تحلیل تکنیکال استفاده کنید، عدد طول دوره بر روی 14 قرار گرفته است.

ترید با خط روند در اندیکاتور RSI

یکی از نکات حائز اهمیت درباره اندیکاتور RSI این است که می توانید از خط روند RSI برای ترید استفاده کنید. خط روند RSI همانند خط روند قیمتی، قوانینی را دنبال می کند. به این ترتیب، اندیکاتور RSI در بازارهای مالی نیز بسیار مفید است و می تواند به شما کمک کند تا معاملات خود را با سود انجام دهید.

در تصویر بالا مشاهده می کنید، اندیکاتور rsi خط روند صعودی خود را شکسته و به آن پولبک زده است؛ می توان آن را به عنوان سیگنال فروش در نظر گرفت.

در تصویر بالا مشاهده می کنید، اندیکاتور rsi خط روند نزولی خود را شکسته و به آن پولبک زده است؛ می توان آن را سیگنال خرید در نظر گرفت.

استفاده از خط روند در RSI به این معنی است که ممکن است آن زودتر از خط روند در نمودار قیمت، شکسته شود. این به معنای این است که خط روند RSI می تواند به معامله گران اعلام کند که احتمالاً در آینده روند قیمت تغییر خواهد کرد.

در تصویر بالا مشاهده می کنید که خط روند نزولی در اندیکاتور RSI، زودتر شکسته شده تا خط روند نزولی در نمودار قیمت.

سخن پایانی

اندیکاتور RSI یکی از ابزارهای کلیدی در تحلیل تکنیکال است که به شما امکان میدهد در معاملات خود عملکرد بهتری داشته باشید. با استفاده از RSI، میتوانید مناطق اشباع خرید و فروش را شناسایی کرده و از آنها به عنوان تأییدیه برای ورود به معامله استفاده کنید. همچنین، وجود واگرایی در RSI فرصتهای معاملاتی بیشتری را برای شما فراهم میکند. با این حال، توجه داشته باشید که برای استفاده موثر از RSI نیاز به تمرین و تسلط بر آن دارید. به خاطر داشته باشید که استفاده تنها از RSI برای معامله ممکن است با خطرات قابل توجهی همراه باشد. بنابراین، توصیه میشود که با استفاده از این اندیکاتور، سایر ابزارها و تحلیلهای موجود را نیز در نظر بگیرید.

اندیکاتور بولینگر باند چیست؟ چگونه به کمک آن معامله کنیم؟

پیشنهاد مطالعه: